こんにちは!Shawです。

【投資初心者必読#1】では、投資における大事な考え方について、【投資初心者必読#2】では、投資における重要な用語や指数について確認しました。

ここまでくれば、あとは実際に投資に取りかかる段階まで来たと言えます。

そのため、この記事では、投資の初心者が投資家としてスタートする方法をステップ1~3に分けて確認していきます!

また、投資を成功へと導く二つの仕組みについても詳しく解説しますので、楽しみにしていてください!

ここで紹介する投資初心者の資産形成の段取りの特徴は、シンプルさと堅実さです。

プランを決めて、それを継続することで、目標を達成することができます。

そのプランを決定するうえで最も大切なのは長期の目線をもつことです。

投資初心者の資産形成プランとして、基本的で簡単に資産を築くことができる方法を紹介します!

本編に入る前にご紹介です。

資産運用をまだ始めていない人も、資産運用をすでに始めた人も、近くに専門の人がいないと不安なことも多いかと思います。

そのような人には、ウェルスコーチというサービスがオススメです!

これは、無料の資産運用の一括比較サービスです。

ウェルスコーチではFP(ファイナンシャルプランナー)と面談をして、1人1人適切な資産運用手法を紹介してもらい、プロのサポートのもと資産運用をすることができます。

一人では不安だなと思う方は無料で相談できますので、是非試してみてください!!

ステップ1

資産形成の最初のステップは、最も大切なステップとも言えます。

それは投資の目標と、投資にかけられる期間を決めることです。

投資の目標は結婚資金、車の購入、老後の資金など人によって違います。

投資にかけられる期間も、同じように人それぞれです。

これをステップ1にしたのは、はじめに自分自身の目的地を確認するのがとても大切だからです。

目的地と、その目的地にいつ到達するのか分からなければ、到達するための手段も決めることができません。

そして、事前に計画を立てておくことで、人生で予期しないことが起こったり、市況が悪くなったりしても冷静に対処できます。

【投資初心者必読#1】でも述べたように、資産形成において大切なことは、計画を守り続ける意志の強さです。

特に株式市場は毎日のように上下動を繰り返します。

その場の雰囲気に負けて売買したくなる衝動に打ち勝たなければなりません。

そこで、私は計画を紙に書いておくことをオススメします。

紙に書いておくことで、それが誓いとなり、計画を守り通そうという意志につながるからです。

計画を紙に書き、計画を守り、計画通りに行動することが大事になります。

ステップ2

投資の目標と、投資期間を決めたら、いよいよ証券口座を開設しましょう!

「資産運用をするんだから証券口座を開くのは当たり前ではないか」と言う声があるかもしれません。

あえてステップに組み込んだのは、証券口座を開くことが投資を始める正式な第一歩になるからです。

どんなことでも、最も難しいのはまず始めることです。

意外なことに、個人の投資家たちに話を聞くと、投資において難しかったのは、投資信託を選ぶことでも、債券を買うことでも、投資のための資金を貯蓄することでもなく、証券口座を開設してそこに資金を移すことだったと仰います。

ステップ3

最終段階のステップ3は、貯めたお金に働いてもらいながら、働くお金をさらに増やしていくことです。

もし皆さんがまだ若くて、貯金と投資を始め、計画を守り続けていれば、数十年後には驚くほどの大金を得ることになります。

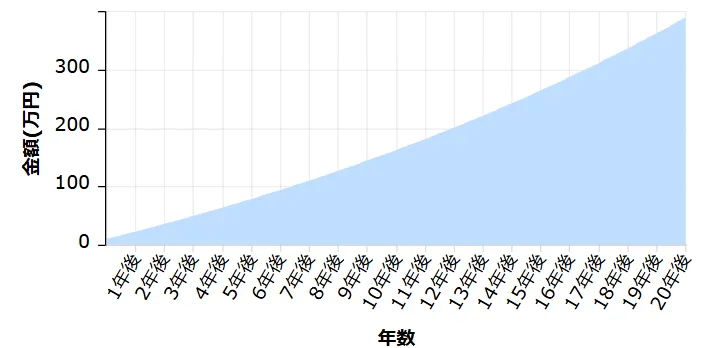

例えば、10万円の資金を元手に投資を始め、それから毎月1万円ずつ積み立てていくとすると、平均の年利が4%なら、20年後には約389万円になります。

株式市場の長期的な平均利回りは年に7%なので、4%は少し控えめな数字です。

元本は250万円ということを考えると、なかなかのリターンですよね!

そして、お金をたくさん貯めて元手を増やすほど、リターンも大きくなります。

10万円の資金を元手に投資を始め、今度は毎月5万円ずつ積み立てながら、平均の年利が4%なら、20年後には1,856万円まで増えています。

さらに、これを4%ではなく、株式市場の平均利回りである7%で運用したとすると、最終的な金額は2,645万円になります!

これを見てわかるように、投資のカギを握るのは、長く投資すること、コツコツ積み立てること、市場の利回りだということがわかります。

投資を成功へと導く二つの仕組み

どうして、これだけ増やすことが可能なのでしょうか?

その仕組みは「複利」と「ドルコスト平均法」という二つの仕組みで説明できます。

複利

複利とは、皆さんが受け取った利子に、さらに利子がつくことです。

例えば1万円を利率5%の口座に入れて、そのまま手をつけないとしましょう。

そのお金は1年後には1万500円になっていますよね。

そして2年後になると、最初の1万円ではなく、利子を足した1万500円にさらに利子が付くため、口座のお金は1万1,025円になります。

3年後にはその1万1,025円に5%の利子が付きます。

このようにお金がまるで雪だるま式に増えていくのが複利の驚くべきポイントなのです!

このように複利は我々の資産形成の心強い味方であり、複利を上手く活用すれば、誰でも簡単にそして効率的に、お金を増やすことができます。

また、複利にはお金を放置しておけるという利点もあります。

例えば投資信託を購入したら、あとは放っておけばお金が雪だるま式に増えていくため、あなたは何もしなくても良いのです。

ドルコスト平均法

ドルコスト平均法とは、同じ運用商品を、同じ金額ずつ、同じペースでひたすら買い続ける投資方法のことを指します。

これは非常に簡単で、かつ賢明な方法です。

買う金額が一定していると、その運用商品が値上がりしているときに少なく買い、値下がりしているときに多く買うことになるため、全体としてある一定期間におけるその運用商品の平均額よりも安く買うことができるのです。

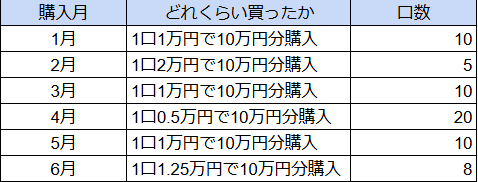

ドルコスト平均法を数字で確認してみましょう。

例えば、Aという投資信託を毎月10万円ずつ買うとします。

それを半年続けた結果は以下のようになります。

投資信託Aを購入するのに使ったお金は60万円。

そしてその半年間の投資信託Aの平均額は1万1,250円。

一方で、ドルコスト平均法では60万円で63口購入できたため、1口当たりの平均購入金額は約9,520円になります。

このように購入金額の平均を低く抑えながら、資産を確実に増やすことができます。

ドルコスト平均法を数字で理解しようとすると、少し難解なところがあったかもしれません。

しかし、理解できたかどうかに関わらず、ただ自分が毎月か毎週か無理なく出せる金額を決めて、その金額で同じ運用商品を同じペースで買い続ければいいだけです。

ドルコスト平均法に最もマッチする運用商品は投資信託です。

特にインデックスファンド(株式や債券などの市場全体の指数の値動きに連動した投資信託)と、インデックスファンドを株式のように取引所に上場したETFは最も相性が良いです。

これらの商品は別の記事で紹介していきますので、ここではまだ分からなくても問題ありません。

資産配分と現金の重要性

投資計画を決めるのに大切なのは、投資の目標と、投資にかけられる期間でしたよね。

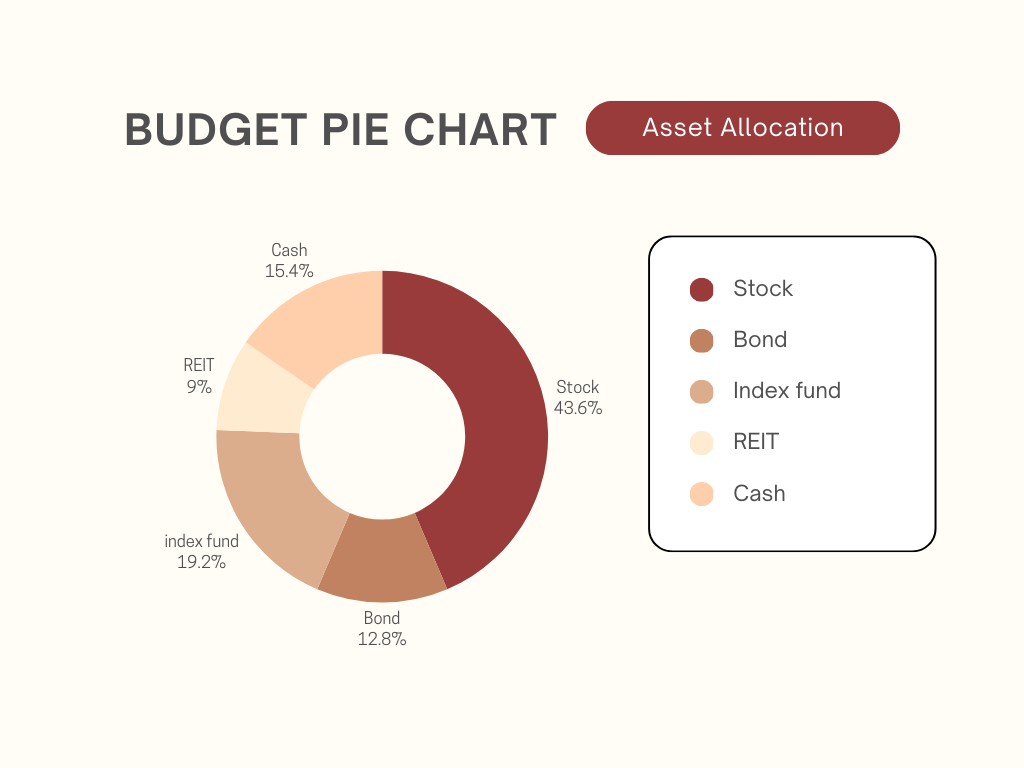

それに加えて、何にどれくらい投資するのかという資産配分も同時に決めなければなりません。

株式、債券、投資信託、現金といった資産クラスのうち、何にどれくらいの割合で保有するかを決め、定期的にポートフォリオを調整していく必要があります。

どの資産クラスをどう組み合わせるかは、投資の目標やリスク許容度により異なります。

自分に最適な資産配分を見つけるには時間がかかりますが、市場や経済の動向をきちんと観察する習慣をつければ、見抜けるようになるでしょう。

そして、資産配分の大切な原則として、ポートフォリオには、普通預金などの現金を組み込んでおかなければなりません。

現金はとても大切です。

なぜならば流動性が高いからです。

たとえ億万長者でも現金がなければ、コンビニで買い物もできません。

株式や投資信託と異なり、現金は市場の上下動には巻き込まれることはありません。

リーマン・ショックや新型コロナウイルスのパンデミックのときは、株価が大暴落して投資家は大打撃を受けました。

そのようなときでも、ポートフォリオに現金があれば必要なものをその現金で買うことができるので安心ですよね。

まとめ

この記事では、初心者のための資産形成の段取りについて解説してみました。

主なポイントは以下の通りです。

- 投資の目標と期間を決めることが最初のステップ

- 投資の目標と、投資期間を決めたら、証券口座を開設する

- 複利とドルコスト平均法を活用することで効率的に資産を増やせる

- 資産配分を適切に行い、定期的にポートフォリオを調整する必要がある

- 現金の重要性:流動性が高く、市場の変動に影響されにくい

長期的な視点を持ち、計画的に投資を続けることが資産形成のカギとなります。

次の【投資初心者必読#4】では、株式投資について深掘りしていきます!

また、やはり一人で資産運用するのは不安だなと感じている人は多いと思います。

そのような人には、先述したように、ウェルスコーチという無料の資産運用の一括比較サービスがオススメです!

FP(ファイナンシャルプランナー)と面談をして、1人1人適切な資産運用手法を紹介してもらい、プロのサポートのもと資産運用をすることができます。

無料で相談できますので、是非試してみてください!!

この記事はリンクフリーです。是非、ブログや各種SNSでご紹介いただけたら嬉しいです!!

コメント