こんにちは!Shawです。

これまでに新NISAの概要についての記事を書きました。

この記事を読めば、新NISAの概要について理解できたかと思います。

そして、次に疑問に思うことがきっと以下のようなことではないでしょうか?

「新NISAの商品は何を選べばいいの?」

そこで、この記事では、現役の銀行員でもある当ブログ運営者のShawが「新NISAと商品の選び方」と題して新NISAを活用する上で、どのようなポイントで投資信託を選べばよいのかそのヒントを紹介します!

本編に入る前にご紹介です。

資産運用をまだ始めていない人も、資産運用をすでに始めた人も、近くに専門の人がいないと不安なことも多いかと思います。

そのような人には、ウェルスコーチというサービスがオススメです!

これは、無料の資産運用の一括比較サービスです。

ウェルスコーチではFP(ファイナンシャルプランナー)と面談をして、1人1人適切な資産運用手法を紹介してもらい、プロのサポートのもと資産運用をすることができます。

一人では不安だなと思う方は無料で相談できますので、是非試してみてください!!

それでは、本編に戻ります。

実際にNISAを活用したいけど、「どんな商品があるか分からない」「どのように投資信託を選べばいいかわからない」という人が多い印象です。

この記事を読めば、「このような商品が自分にはピッタリだ!」とご自身で納得できる商品がきっと見つかると思います!

それでは、実際に記事を読んでいきましょう!

目次

新NISAのポイントをおさらい

まず、新NISAのポイントを簡単におさらいしておきたいと思います。

そもそもNISAとは、投資初心者でも少額から投資が気軽にできるように、政府主導で2014年から始まった「少額投資非課税制度」のことです。

投資できる金額には上限が設けられているものの、NISA口座において投資した金融商品から得られる利益は非課税になります。

このNISAが2024年から使いやすく生まれ変わりました。

新NISAの注目すべきポイントは、以下の3点になります。

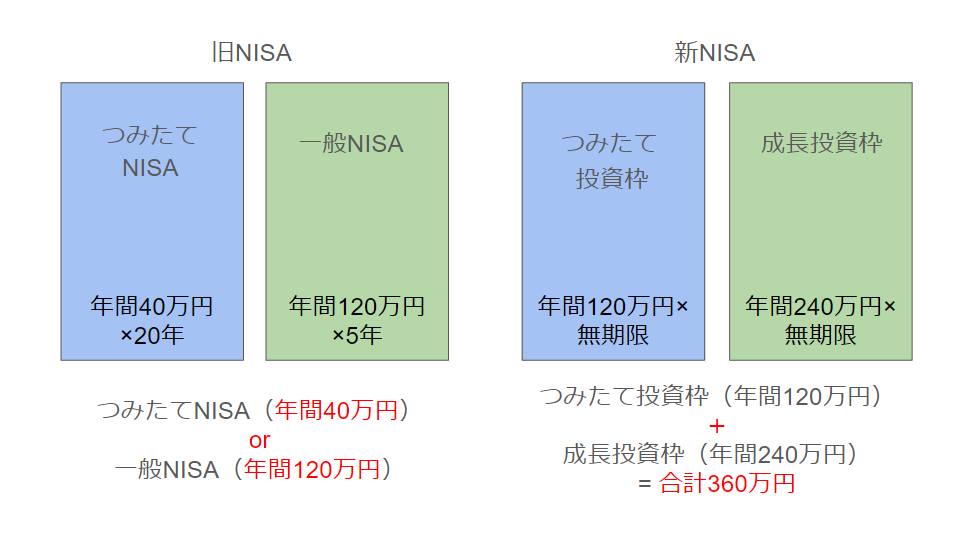

- 一般NISAとつみたてNISAの一本化が図られ、つみたて投資枠と成長投資枠の併用が可能に

- 非課税保有期間と口座開設期間の無期限化・恒久化

- 年間投資枠の拡充・生涯投資枠の新設

これまでは一般NISAとつみたてNISAのどちらかを選択する必要がありました。

一方、新NISAでは、つみたて投資に限定されたつみたて投資枠と、一括投資も可能な成長投資枠の併用が可能になり、年間非課税投資枠の合計は360万円と大幅に増加しています。

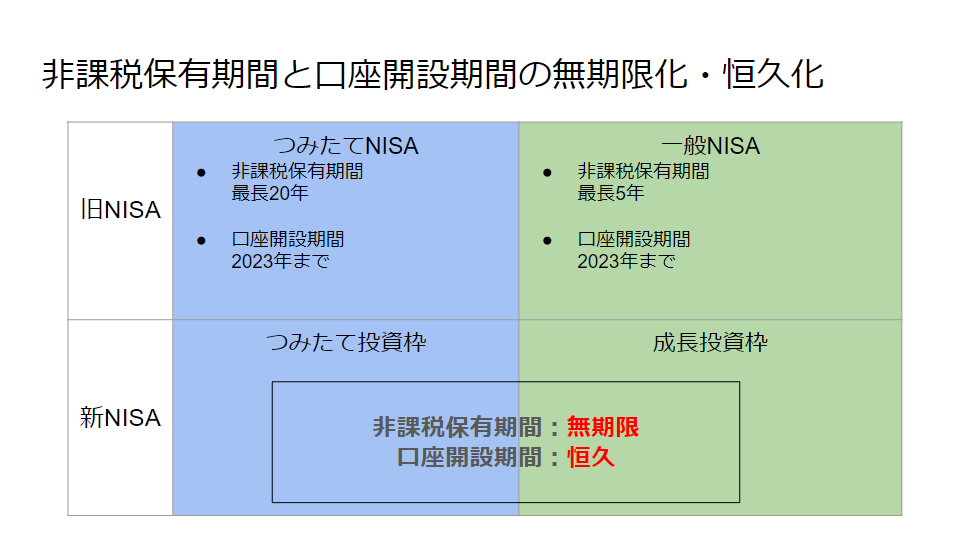

また、旧NISAでは、つみたてNISAは非課税保有期間が最長20年、一般NISAは最長5年と定められていたため、投資した資産は非課税保有期間内に売却するか、非課税期間終了後に保有を継続する場合は課税口座に移す必要がありました。

新NISAでは非課税保有期間が無期限化され、口座開設期間が恒久化されました。

そのため、期間に縛られず、より長期的な目線で非課税での運用が可能になりました。

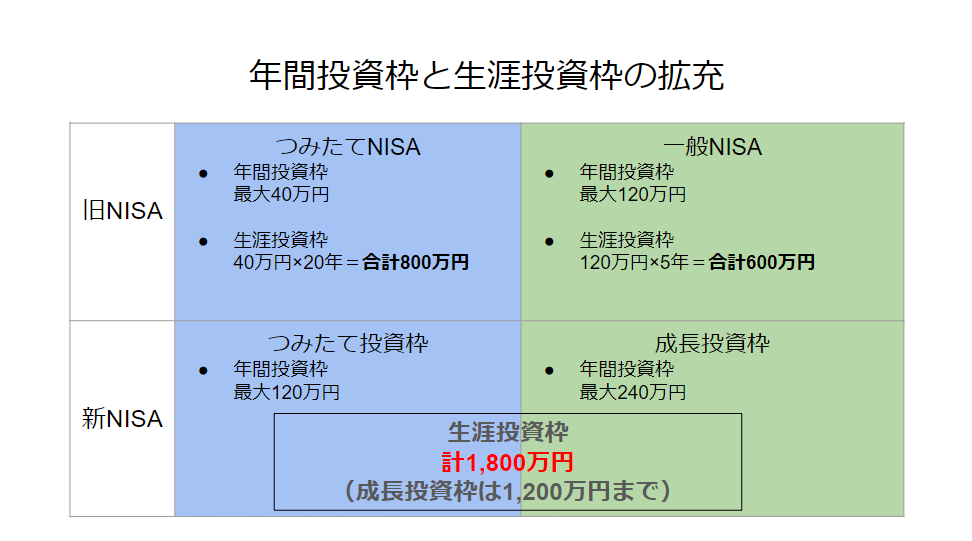

さらに、新NISAでは、年間非課税投資枠が360万円に拡充されたことに加え、生涯を通じた非課税の総枠として生涯投資枠が1,800万円に定められました。

以上の点から、新NISAでは、旧制度と比較してより大きな非課税枠を様々なライフイベントなどに合わせて柔軟に生涯にわたり利用できるようになったと言えるでしょう。

新NISAについておさらいしたところで、商品の選び方に関して読み進めていきましょう!

商品の選び方のヒント

新NISAではどんな金融商品が活用できるのか?

まず、新NISAではどんな金融商品が活用可能なのかをみていきます。

新NISAではつみたて投資枠と成長投資枠が設けられていますが、それぞれ対象となる金融商品の種類が異なります。

以下の図をご覧ください。

つみたて投資枠では公募投資信託(不特定の投資家に対して募集をかける投資信託のこと)、ETFに投資することができます。

成長投資枠では、それらに加えて上場している株式やREIT(不動産投資信託)にも投資することができます。

ETFは投資信託の一種ですので、ここからわかることは、投資信託はどちらの枠でも対象商品だということです。

そして、他の商品と比較しても初心者にはとっつきやすいと思います。

そこで、ここでは投資信託を中心にみていくことにします。

投資信託を選ぶうえで初めに確認しておきたいことがいくつかあります。

これらをイメージしておくことは、ご自身に合った投資信託を選ぶうえで大切なことだと考えています。

それではこれらのポイントについて1つずつ確認していきましょう!

投資信託にはどのような投資対象があるのか?

投資信託にはどのような投資対象があるのでしょうか?

そもそも投資信託とは投資のプロが投資家の様々な資産に投資する金融商品のことです。

代表的な投資対象には債券、株式、REIT(不動産投資信託)といった資産があり、それぞれ国内の資産に投資するものや海外の資産に投資するものがあります。

海外でもアメリカやヨーロッパなどの先進国に投資するものや、アジアや南米などの新興国に投資するものもあり、多種多様な商品があることがわかります。

このような各資産にバラバラに投資することもできますし、複数の資産を組み合わせたバランス型という投資信託もあり、初心者にとってはなかなか選びにくいというのが正直なところでしょう。

各資産のリターンとリスクをチェックする

それでは、これらの商品をどのように選べばいいのでしょうか?

それは各資産のリターンとリスクを把握して比較することです。

リターンとは「資産運用を行うことで得られる収益」のことを指します。

そして、リスクとは資産運用の世界では「リターンのブレ幅の大きさ」のことを指します。

以下の図は2007年から2022年までの各資産の年間リターンとリスクを示したものになります。

棒グラフの上の数値は年間リターンの最大値、下の数値は最小値、真ん中の数値は年間平均リターンを示しています。

この期間において、年間の平均リターンが一番高かったのは先進国株式でした。

先進国株式の年間平均リターンはグラフの真ん中の+10.0%。

しかし、棒グラフの上下の数字を見てみると、もっとも良かった年は1年で+53.7%のリターンを上げているのに対し、最も悪かった年では‐52.9%と大きく下落していることがわかります。

一方、同期間で最も年間の平均リターンが低かったのは国内債券でした。

国内債券の年間平均リターンはグラフの真ん中の+1.3%と低いが、グラフの上下の数字を見てみると、最もリターンが高かった年では+4.2%、最も悪かった年で-5.2%とブレ幅が小さいことがわかります。

一般的に、株式のように高いリターンが期待される資産はリスクも大きく、反対に債券のようにリスクの小さい資産は期待されるリターンも低くなる傾向があります。

自分自身のリスク許容度を把握する

各資産のリスクとリターンがわかったところで、ご自身がどれほどまでリスクを許容できるか(リスク許容度)を考える必要があります。

リスク許容度とは、運用成果が一時的にマイナスになった場合、どのくらいのマイナス幅までなら受け入れられるかその度合いのことを指します。

ご自身のリスク許容度を超えて資産運用を始めると、値下がりした場合に不安な気持ちになり慌てて売却してしまう可能性もあります。

せっかく長期投資で非課税制度を有効活用しようとしているのに関わらず、早々に売却するようでは元も子もありません。

そのため、ご自身のリスク許容度を理解して、それにあった方法で運用することが大切になります。

ここで、リスク許容度を判断する際に有効な6つの要素を紹介します。

その6つの要素とは「年齢」「年収」「余剰資金」「将来の支出」「投資商品・投資知識」「リスクに対する考え方」です。

例えば、「年齢」という側面でみると、若い人は運用できる期間がより長くなるため、リスクをしっかり取り、長期で増やす運用に取り組みやすいと考えられます。

「余剰資金」「投資経験や商品知識」の面から考えると、投資経験が豊富で資金に余裕のある人はリスクを取りやすいと考えられます。

しかし、これらの要素はあくまでも目安の一つに過ぎません。

改めて、ご自身がどれくらいのリスクなら受け入れられるか、先ほどのリスクやリターンの数字も参考にすると良いでしょう。

投資信託にかかるコストとは?

投資信託にかかるコストについて説明します。

投資信託の主なコストには購入時にかかる「購入時手数料」や保有期間中にかかる「運用管理費用(信託報酬)」が挙げられます。

特に、運用管理費用(信託報酬)は投資信託の保有期間を通じてかかるコストに当たるため、中長期の運用においては運用成果に大きく影響します。

例えば、運用利回り3%で20年間運用した場合、信託報酬率0.1%のケースでは運用成果が約177万円なのに対し、信託報酬率1.0%では運用成果が約149万円とコストの差によって大きな違いが出てきます。

コストも商品選びにおいて重要なポイントになることがわかります。

ここまで商品を選ぶ際に確認したいことについて説明しました。

つみたて投資枠における投資可能な商品

商品を選ぶ際のポイントについて押さえたところで、つみたて投資枠で投資可能な商品を確認したいと思います。

つみたて投資枠で投資可能な商品の分類

以下はつみたて投資枠で投資可能な商品の分類です。

金融庁が定めた長期・積立・分散投資に適した一定の投資信託が対象になります。

2023年10月26日現在、対象商品は257本も存在し、そのうち211本は市場全体の値動き(インデックス)に連動する運用成果を目指すインデックスファンドで占められています。

つみたて投資枠の対象のインデックスファンドは信託報酬が一定水準以下(国内資産は税抜き0.5%以下、海外資産は税抜き0.75%以下)に限定されています。

現状、つみたて投資枠対象商品は低コストのインデックスファンドが増加しており、信託報酬率の平均は低下傾向にあります。

2023年10月現在、国内資産に投資するインデックスファンドの信託報酬は平均0.242%、内外・海外資産に投資するものは平均0.3%です。

つみたて投資枠ではこのような低コストのインデックスファンドを活用することができます。

インデックスファンドとアクティブファンドの違い

ここで、インデックスファンドとアクティブファンドの違いを確認しておきましょう。

インデックスファンドは左の図の通り、市場全体の値動き(インデックス)に連動する運用成果を目指すタイプの投資信託のことです。

そして、インデックスとは日経平均株価やNYダウなどの市場全体の値動きを表す指標のことを指します。

シンプルでわかりやすく、アクティブファンドと比較してコストが低いという特徴があります。

一方、アクティブファンドは右の図のように企業の業績予想や株価分析に基づき銘柄を選別して投資し、市場全体の値動きを上回る運用成果を目指すタイプの投資信託のことです。

インデックスファンドと比較して多種多様な投資対象や運用方法の投資信託があります。

より幅広い選択肢の中から投資を考えたい人、市場を上回るリターンを目指したい人は成長投資枠でのアクティブファンドの活用を合わせて検討するのが良いと言えるでしょう。

成長投資枠における投資可能な商品

それでは、成長投資枠における投資対象商品について紹介します。

成長投資枠では、公募株式投信、ETF、整理・監理銘柄を除く株式、REITなどが対象商品です。

公募株式投信、ETFではつみたて投資枠で投資対象だったインデックスファンドに加えて、アクティブファンドなどより多くの投資信託に投資することが可能です。

ただし、①信託期間が20年に満たない②毎月分配型③高レバレッジ型など先物やデリバティブ取引などの複雑な仕組みを駆使した投資信託は除外されます。

各運用会社は要件を踏まえ、成長投資枠の対象として判断した商品を投資信託協会に届出を行い、届け出された商品は投資信託協会が取りまとめたうえで公表されます。

以下は成長投資枠での運用を前提にニーズ、リスク許容度を踏まえた投資信託タイプの一例を示したものです。

何を目的に投資したいのかを考えることが、ご自身に合った商品選びにつながると考えます。

例えば非課税メリットを享受するために、多少リスクが高くてもより値上がり期待のある投資信託に投資したいという人は、海外株式や国内株式のアクティブファンドが選択肢になるでしょう。

その中でもより分野を絞って投資したい人は、テクノロジーやセルフケアなど特定のテーマに関連する企業に投資するテーマ型の株式ファンドはいかがでしょうか。

また、利子収入や配当金などを獲得したいと考えている人は高配当株式ファンド、国内外のリートファンドや新興国の債券ファンドなども選択肢になると考えます。

資産配分を考えるのが面倒・難しいという人には、資産配分をお任せできるバランスファンドを活用するのも選択肢の一つです。

なるべくリスクを抑えたいという人には、バランスファンドの中でも債券などの組み入れが多くリスクを抑えたファンドや債券ファンドなどが選択肢になります。

まとめ

ここまで新NISA制度のポイントと商品の選び方について解説するとともに、つみたて投資枠・成長投資枠で投資可能な商品の例などを提示しました。

内容について以下にまとめます。

まとめ

- 投資信託はつみたて投資枠・成長投資枠のどちらの枠でも投資対象商品であり、初心者でもとっつきやすい

- 各資産のリターンとリスクを把握しておく

- 自分自身のリスク許容度を予め理解しておく

- 投資信託には購入時手数料や運営管理費用(信託報酬)などのコストがある

- つみたて投資枠で対象可能な商品の多くはインデックスファンド

- 成長投資枠の対象可能商品は幅広く、何を目的に投資するのかを考えることが自分に合った商品選びにつながる

新NISAは人生100年時代とも言われる現代において資産形成の大きなサポートになると考えます。

ご自身に合った商品を選択し、より豊かな生活を実現しましょう!

本記事が新NISA制度活用のきっかけとなれば幸いです!

NISAの概要を知りたい人は、以下の記事も参考にしてみてください。

また、やはり一人で資産運用するのは不安だなと感じている人は多いと思います。

そのような人には、先述したように、ウェルスコーチという無料の資産運用の一括比較サービスがオススメです!

FP(ファイナンシャルプランナー)と面談をして、1人1人適切な資産運用手法を紹介してもらい、プロのサポートのもと資産運用をすることができます。

無料で相談できますので、是非試してみてください!!

この記事はリンクフリーです。是非、ブログや各種SNSでご紹介いただけたら嬉しいです!!

コメント